10年期、30年期国债期货,又革新高。

央行卖债的信息对市集的影响弱化后,10年期国债、30年期国债等长债收益率弧线再次笔陡化下移。

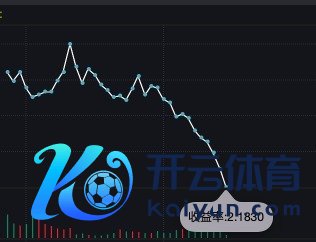

在此配景下,国债期货近日开盘后再次走强,30年期国债期货发达更为强势,并刷新历史记载,10年期、5年期国债期货也有不同流程发达。

有机构默示,“面前似乎还是莫得什么意义能劝服债市多头离场。”不外,央行调控长端利率的决心仍不宜低估。

10年期国债收益憨直逼2%

近期央行交易国债等信息对长端利率走势的扰动影响有所弱化,包括央行卖出颠倒国债关于市集的影响也较为有限,短期内债市艰苦明确利空要素之下,长端再度趁势下行,并跌破前低位置。

现在,10年期国债活跃券“24附息国债04”的收益率最低报2.04%。本年二季度,该债券收益率在2.3%震憾盘整位置,随后逐步走低,近期再破“2.10%情感底部”,直逼2%关隘。

30年期国债活跃券“24颠倒国债04”的收益率也在加快下滑,最新报价已来到2.2%隔壁。

在非银机构放假技术,银行间主要利率债收益率下行,30年期国债期货当天开盘大涨,盘中再革新高,摈弃收盘,30年期国债期货主力合约高潮0.89%;10年期国债期货盘中也再革新高,收盘涨0.15%;5年期国债期货、2年期国债期货高开后一度走弱,收盘涨0.06%、0.01%。

关于面前的债市,从基本上看,8月份,PMI、M1、工业加多值等数据均长远,完资本年野心的压力增大,PPI数据还是聚首20多个月为负,格局GDP弱于实质GDP,价钱信号捏续偏弱会影响到微不雅主体举止。华泰固收团队觉得,在总需求不及的环境下,货币战略短少传导机制,降准降息有必要性,但财政战略加码才更具有针对性。本轮价钱信号扭转需要从供求两方面下手:一方面通过财政加码等多种举措提振总需求,另一方面通过支柱大市集等战略激动供给出清。

本年以来,恒久利率“失锚”的问题愈发明显。本年4月,央行喊话恒久利率,体现出明显的“底线想维”,也即市集觉得央行存在恒久利率的“情感锚点”。但近期10年国债“情感锚点”再次被约束,让投资者在止盈和链接作念多中难以抉择。

华泰固收团队觉得,10年期国债已驶入“无东谈主区”。短期善良的债市风险点在于财政加码、监管战略、答理等机构举止以及市集本身的脆弱性。拉永劫期来看,若基本面等决定债市行情的根蒂要素不发生变化,2%可能也难是“颠倒”。

警惕这些风险点

基本面和资金面捏续相沿债市作念厚心扉,货币战略宽松预期也愈发浓厚。有机构称,天然央行卖债对债市利率影响有所弱化,但其信号道理仍强,央行调控长端利率的决心仍不宜低估。

华安固收团队的征询不雅点称,利率“下行过快”所可能激发的监管善良似乎已如“悬在上空的一把刀”。天然面前债市顺风,但回调随时可能发生,潜在的利空要素仍拦阻冷落。

关于现在债市可能靠近的利空要素,华安固收团队预测,一方面,此前部分投资者关于央行二级现券来回已充分探究,觉得其活跃券捏有量并未几,但央行在7月初公布向一级来回商开展国债借入操作,当日利率上行幅度超4个基点;

另一方面,7月下旬,央行在降息的同期减免MLF质押物,开释中恒久债券进而加多长端利率调控空间,再次“超预期”;

再者,8月初,跟着大行卖债,部分投资者聚焦于面前存量债的二级畅通比例并揣摸大行可能的“卖债空间”,但可能并未意料续发与增发的国债所带来的新一轮卖债。

华安固收团队觉得,站在面前时点债市超预期的回调仍有可能发生。由于中秋假期,9月申报征税期限截止延迟至18日,重复MLF到期量为5910亿元且面前资金面具有“月末平滑”的特征,节后资金面毅然靠近一定挑战,若大行再次减少净融出或进步融出利率,资金面或将出现明显的收紧压力。

华西证券默示,10年国债收益率距离2%仅剩4个基点的下行空间,市集风险偏好已到高位。 不外是否会靠近新一轮的利率订价教学,阻断本轮下行行情,关于褂讪诉求较强的季末月,存在一定不细目性。